Марка | Модель |

Audi | A3/S3 (8V), A4/S4 (B9), Q5 (B9), Q7 (4M) |

BMW | 3 (G20), 5 (G30/F90), X1 (F48), X2 (F39), X3 (G01/F97), X4 (G02/F98), X5 (G05) |

Cadillac | Escalade IV (GMT K2XL), XT5 |

Chevrolet | Tahoe IV, Traverse II |

Haval | F7 |

Honda | Pilot III, CR-V V |

Hyundai | Creta, Elantra VI рестайлинг, Elantra VI, Santa Fe IV, Solaris II, Tucson III |

Infiniti | QX50 II |

Jaguar | E-Pace, XE |

Jeep | Grand Cherokee IV (WK2) |

KIA | Ceed III, Cerato III, Cerato IV, Optima IV, Picanto III, Rio IV, Rio X-Line, Sorento II, Sorento III (Prime), Soul III, Sportage IV |

Land Rover | Discovery Sport, Range Rover Evoque II |

Lexus | LX III, NX, RX IV |

Mazda | 6 (GJ), CX-9 II, CX-5 II, 3 (BP) |

Mercedes | A (W/V177), C (C/A205), C (W/S205), CLS (C257), E (C/A238), E (W/S213), GLA (X156), GLC (C253), GLC (X253), GLE (C292), GLE (V167) |

MINI | Countryman (F60) |

Mitsubishi | Outlander III, ASX, Pajero Sport III, Eclipse Cross |

Nissan | Terrano D10, Qashqai II J11, X-Trail III T32, Murano Z52 |

Renault | Duster, Koleos II |

Skoda | Octavia III, Rapid, Superb III, Kodiaq, Karoq |

Subaru | Forester V, Outback V, XV II |

Suzuki | Jimny IV, SX4 II, Vitara II |

Toyota | Alphard III, Camry VIII, C-HR, Corolla XII, Fortuner II, Highlander III, Land Cruiser 200, Land Cruiser Prado 150, RAV 4 V |

Volkswagen | Passat B8, Polo Sedan, Teramont, Tiguan II, Touareg III, Amarok |

Volvo | XC40, XC60 II, XC90 II |

Автомобили в лизинг/ рассрочку у компании «Автобери» по всей России*

Компания «Автобери» готова предложить вам услуги по предоставлению авто в лизинг физическим и юридическим лицам.

Что такое лизинг

Лизинг автомобилей представляет собой приобретение автомобиля по первоночальному взносу от 20% с погашением полной стоимости в течение срока договора лизинга.

Как это работает

Вы выбираете автомобиль, мы официально выкупаем его у дилера, ставим на учет в ГИБДД, оформляем страхование и передаём Вам в пользование на срок 1,2 или 3 года.

Каждый месяц вы выплачиваете разницу между ценой приобретения автомобиля (с учетом корпоративной скидки лизинговой компании) и остаточной (выкупной) стоимостью, которая указана в договоре. Когда договор заканчивается, вы можете сдать авто обратно в лизинговую компанию

Преимущества автолизинга в «Автобери»

Вам нужно будет просто внести аванс в размере 20%, далее размер ежемесячного платёжа до 3 раз ниже, чем по автокредиту.

В лизинговые платежи включены практически все расходы по обслуживанию автомобилю.

Ваша заявка рассматривается очень быстро, что позволяет сделать данную услугу доступной каждому. И никакой «бумажной волокиты»: минимальный пакет документов для оформления лизинга автомобиля — вам нужен только паспорт и водительское удостоверение.

Мы предоставляем

Покупка автомобиля в рассрочку в «Автобери»

Автомобиль в рассрочку «50/50» — реальная возможность приобрести любой автомобиль без переплат! Клиентам нашей компании доступна рассрочка 50% от стоимости автомобиля на 12 месяцев. При этом мы не изучаем вашу кредитную историю, достаточно паспорта и водительского удостоверения, и вы получаете одобрение за 1 час!

Специалисты нашей компании делают все возможное для того, чтобы покупка легкового автомобиля была максимально выгодной, с минимальными временными затратами и по оптимальным ценам.

Предварительно ознакомиться с расчетами программ автолизинга вы можете на сайте, просто воспользовавшись онлайн-калькулятором.

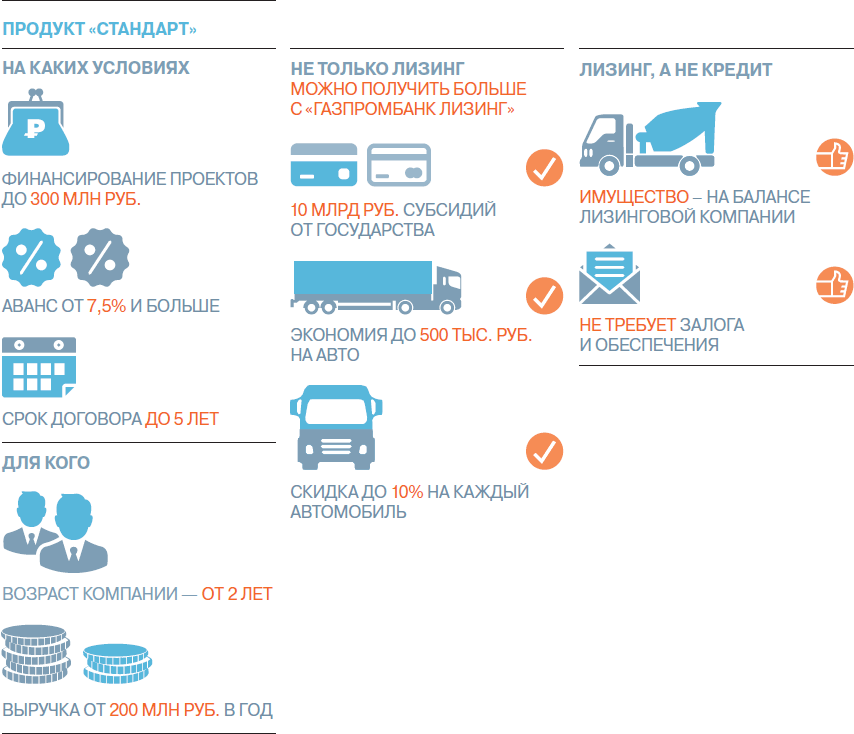

Специальные программы

У нас действуют специальные программы, которые дают возможность не только взять автомобили в лизинг на выгодных условиях, но и получить скидку от производителей.

Для оформления заявки заполните специальную форму на нашем сайте.

Volvo в лизинг для физических лиц – это легко

Главная Покупка Major ЛизингПроявляя заботу о каждом клиенте, мы стремимся постоянно внедрять новые услуги (продукты) и совершенствовать уже имеющиеся.

Несмотря на то, что этот инструмент в РФ используется уже давно, ввиду особенностей законодательства он оставался прерогативой исключительно юридических лиц. Теперь же, когда ограничения сняты, физические лица могут воспользоваться этой услугой в наших автосалонах на выгодных условиях.

Несмотря на то, что этот инструмент в РФ используется уже давно, ввиду особенностей законодательства он оставался прерогативой исключительно юридических лиц. Теперь же, когда ограничения сняты, физические лица могут воспользоваться этой услугой в наших автосалонах на выгодных условиях.Лизинг – финансовый инструмент, который имеет множество преимуществ перед другими схемами финансирования приобретения автомобиля для частных лиц.

- Благодаря специальным скидкам, которые могут предложить клиентам только лизинговые компании, стоимость автомобиля становится очень выгодной и привлекательной.

- Для приобретения автомобиля не нужно иметь на руках огромной суммы для первоначального взноса.

- По истечении срока лизинга не составит труда заменить машину на новую.

- Стоимость страховки, установки доп. оборудования и пр. могут включаться в лизинговые платежи.

- Платежи по договорам лизинга, как правило, значительно ниже, чем в случае с кредитом (до 4 раз).

- Более лояльные требования к клиенту, нежели при кредитовании и упрощенная процедура его проверки.

- Воспользовавшись лизингом, вы сможете сохранить свои кредитные возможности. Ведь при наличии одного кредита получить последующие, учитывая жесткие требования банков, весьма сложно. В случае же с лизингом у вас не будет таких сложностей, и вы сможете в полной мере реализовать свой кредитный потенциал: получить ипотеку, пользоваться кредитными картами и другими продуктами.

Лизинг – это не только экономическая выгода, но и немалый перечень иных преимуществ, доступных для следующих категорий граждан:

- Те, кто хочет приобрести новый автомобиль, внеся при этом минимальный первоначальный платеж, и воспользоваться дополнительной скидкой, которую предлагают лизинговые компании.

- Те, кто имеет высокую долговую нагрузку в виде выплачиваемых кредитов различных типов, либо планирует получать кредит на какие-то цели в последующем.

- Те, у кого нет постоянного дохода, либо есть сложности с его подтверждением.

- Клиенты, которые по различным причинам не могут (или не желают) добавлять в список собственности, подлежащей декларированию, новое имущество.

- Те, кто стремится регулярно обновлять свое транспортное средство на выгодных условиях, используя его в период действия гарантии, и не создавать для себя проблемы с поиском клиентов для продажи старого авто.

- Те, у кого по каким-то причинам имели место просрочки по кредитам и другие факторы, негативно влияющие на кредитную историю.

- Те, кто достиг пенсионного возраста.

Полную информацию о лизинге для физических лиц

Вы найдете на сайте

Mercedes в лизинг для физических лиц

Компания Major всегда заботится о своих клиентах и стремится предлагать им самые лучшие, качественные и инновационные продукты! Мы первыми предложили на автомобильном рынке новую финансовую услугу — лизинг автомобилей Mercedes-Benz для физических лиц.

Лизинг для физических лиц обладает целым рядом финансовых и качественных преимуществ, по сравнению с другими вариантами финансирования покупки

- Цены на автомобили, продаваемые в лизинг, значительно выгоднее за счет специальных скидок, предоставляемых только лизинговым компаниям

- Невысокий первоначальный взнос за автомобиль

- Возможность замены автомобиля на новый в конце срока лизинга

- Возможность включения страховки, доп оборудования, транспортного налога и иных расходов в лизинговые платежи

- Экономия на ежемесячных платежах — лизинговые платежи могут быть значительно (до 4-х (!) раз ниже платежей по кредиту)

- Упрощенная процедура проверки заемщика, более лояльные требования к клиенту (в сравнении с банками)

- Приобретение автомобиля в лизинг — отличная возможность для покупки нового автомобиля и сохранения возможностей для использования других кредитных продуктов (кредитные карты, ипотека и т.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

Кроме экономической выгоды, лизинг обладает преимуществами важными для клиентов, входящих в одну из перечисленных групп:

- клиенты, желающие получить дополнительную скидку и с минимальными первоначальными затратами и минимальными ежемесячными платежами приобрести автомобиль

- клиенты, имеющие высокую долговую нагрузку (ипотека, непогашенный автокредит и т.п.), или планирующие воспользоваться банковскими услугами для иных, не связанных с автомобилем целями

- клиенты, имеющие сложности с подтверждением дохода или не имеющие постоянного стабильного дохода

- клиенты, имеющие ограничения или не желающие декларировать имущество в своей собственности (госслужащие и т.д.)

- клиенты, желающие регулярно обновлять автомобиль и использовать его в рамках гарантийного срока, не желающие обременять себя сложностями реализации старого автомобиля

- клиенты, имеющие плохую кредитную историю (допускавшие просрочки)

- клиенты пенсионного возраста

Полную информацию о лизинге для физических лиц

Вы найдете на сайте Major Лизинг

Получить подробную консультацию по предлагаемым услугам лизинга, заполнить анкету и подать документы вы также можете в нашем автосалоне.

Получение авто в лизинг под такси для физлиц

Лизинг авто под такси для физических лиц – сдача объекта во временное пользование. Согласно договору, финансовые выплаты зачисляются в счет выкупной стоимости товара. Когда срок лизинга истечёт, арендатор (физическое лицо) становится собственником объекта. Такой способ аренды с постепенным выкупом подходит для приобретения такси для частных пассажирских перевозок или для бизнеса в виде открытия таксопарка, его масштабирования. Надо отметить, что покупка и владение несколькими авто, это, безусловно, трудоёмкий процесс. С этим, временами, не может справиться частный предприниматель и даже солидная фирма.

Общие сведения о сделке

В лизинговой сделке участвуют три стороны:

- Арендодатель — организация (банк или филиал), сдающее авто в аренду по договору и, которая является его владельцем до оплаты полной стоимости выкупа;

- Лизингополучатель — частный предприниматель или организация, принимающее товар в аренду за оплату с правом дальнейшего выкупа;

- Торговый агент —

изготовитель или поставщик товара.

В некоторых случаях торговый агент и арендодатель является одним и тем же лицом.

В некоторых случаях торговый агент и арендодатель является одним и тем же лицом.

Ранее, сторонами в лизинговой сделке могли быть только коммерческие субъекты. В наши дни взять в аренду такси могут как компания, так и частный предприниматель.

Существует три вида лизинга:

- Круговой — когда торговый агент и лизингополучатель — одно и та же компания. Фирма продает авто клиенту, затем она же получает его в аренду. Вырученный капитал вкладывается в развитие компании.

- Оперативный подразумевает, что всевозможными утерями, повреждениями объектов лизинга и их ремонтом занимается непосредственно арендодатель.

- Финансовый — тип аренды, при котором фирма намеренно покупает имущество, чтобы в дальнейшем сдать в аренду доверенном улицу. В наше время этот вид лизинговой сделки часто используется как с частными предпринимателями, так и с малыми предприятиями.

По истечении сроков сделки имущество переходит во владение фирмы, которая его приобретала изначально. Этот вид лизинга экономически выгоден, так как не требует крупных финансовых затрат.

По истечении сроков сделки имущество переходит во владение фирмы, которая его приобретала изначально. Этот вид лизинга экономически выгоден, так как не требует крупных финансовых затрат.

В чем преимущества брать такси в лизинг физическому лицу?

Прежде всего клиенту нужно на 100% удостовериться, что представленный автомобиль на ходу и обладает хорошими техническими характеристиками.

У получателя есть возможность выбрать авто для работы самостоятельно. Для клиента будет проще выбрать марку автомобиля, на котором (подобном) он уже ездил ранее или же авто, в котором он будет уютно себя чувствовать и которое будет удобным в управлении.

Кроме автомобиля, приобретаемого в аренду в качестве такси, клиент получает в комплекте всё необходимое оборудование, которое необходимо для эксплуатации. Клиенту нет необходимости дополнительно что-либо приобретать и устанавливать. Таким образом, транспортное средством сразу же можно использовать, что значительно облегчает процесс для получателя.

Оформлением всего пакета документов занимается арендодатель. Это также выгодно для клиента во всех смыслах.

Как взять в лизинг авто для физических лиц под такси без первоначального взноса?

- Сначала, оформите заявку на нашем сайте.

- Выберете автомобиль.

- Заключите договор.

Среди требований лизинговых компаний к физическим лицам, которые намереваются взять автомобиль под такси в лизинг, относятся такие требования, как:

- Получатель должен быть официально трудоустроен;

- Опыт работы в сфере обслуживания от 1 года.

На что следует обратить внимание?

- Физическому лицу нужно обратить внимание на две разновидности арендной процедуры. Финансовая — по истечении сроков аренды физическое лицо станет владельцем автомобиля. Оперативная — лизинговая компания остается владельцем объекта после истечения сроков аренды.

- До тех пор, пока физическое лицо не станет собственником авто (при финансовой аренде), физ. лицу запрещено менять его технические характеристики без согласования с арендодателем. Иначе, лизинговая фирма имеет право расторгнуть договор в одностороннем порядке.

- Если индивидуальный предприниматель решит взять в аренду авто без первоначального взноса, быть готовым к тому, что процент выплат может возрасти. К тому же арендодатель может потребовать дополнительные документы и сократить период договора аренды;

- Прежде чем приступить к сделке, следует навести справки о репутации лизинговой организации (отзывы, мнения знакомых, коллег).

Mercedes в лизинг для физических лиц | Олимп Нева

Компания MAJOR дорожит своими клиентами и потому предлагает только качественное и уникальное обслуживание. Именно наша компания первой запустила программу лизинга автомобилей «МЕРСЕДЕС-БЕНЦ» для частных клиентов. Лизинг как таковой – это не новая услуга, но в течение долгого времени он не был доступен физическим лицам в силу различных налоговых ограничений, а также норм закона, регламентирующих эксплуатацию объектов лизинга. В настоящее время действует новая редакция Федерального закона №164, поэтому лизинг стал в полной мере доступным для частных клиентов, не говоря уже о том, что он очень выгоден.

Лизинг как таковой – это не новая услуга, но в течение долгого времени он не был доступен физическим лицам в силу различных налоговых ограничений, а также норм закона, регламентирующих эксплуатацию объектов лизинга. В настоящее время действует новая редакция Федерального закона №164, поэтому лизинг стал в полной мере доступным для частных клиентов, не говоря уже о том, что он очень выгоден.

Лизинг для физических лиц обладает целым рядом финансовых и качественных преимуществ, по сравнению с другими вариантами финансирования покупки

- Цены на автомобили, продаваемые в лизинг, значительно выгоднее за счет специальных скидок, предоставляемых только лизинговым компаниям

- Невысокий первоначальный взнос за автомобиль

- Возможность замены автомобиля на новый в конце срока лизинга

- Возможность включения страховки, доп оборудования, транспортного налога и иных расходов в лизинговые платежи

- Экономия на ежемесячных платежах — лизинговые платежи могут быть значительно (до 4-х (!) раз ниже платежей по кредиту)

- Упрощенная процедура проверки заемщика, более лояльные требования к клиенту (в сравнении с банками)

- Приобретение автомобиля в лизинг — отличная возможность для покупки нового автомобиля и сохранения возможностей для использования других кредитных продуктов (кредитные карты, ипотека и т.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

п.). Банки ужесточают требования к заемщикам, в том числе и к долговой нагрузке, имея один кредит, получить второй становится сложнее. Приобретая автомобиль в лизинг, вы сохраняете кредитные возможности для других целей.

Кроме экономической выгоды, лизинг обладает преимуществами важными для клиентов, входящих в одну из перечисленных групп:

- клиенты, желающие получить дополнительную скидку и с минимальными первоначальными затратами и минимальными ежемесячными платежами приобрести автомобиль

- клиенты, имеющие высокую долговую нагрузку (ипотека, непогашенный автокредит и т.п.), или планирующие воспользоваться банковскими услугами для иных, не связанных с автомобилем целями

- клиенты, имеющие сложности с подтверждением дохода или не имеющие постоянного стабильного дохода

- клиенты, имеющие ограничения или не желающие декларировать имущество в своей собственности (госслужащие и т.д.)

- клиенты, желающие регулярно обновлять автомобиль и использовать его в рамках гарантийного срока, не желающие обременять себя сложностями реализации старого автомобиля

- клиенты, имеющие плохую кредитную историю (допускавшие просрочки)

- клиенты пенсионного возраста

Полную информацию о лизинге для физических лиц

Вы найдете на сайте

Получить подробную консультацию по предлагаемым услугам лизинга, заполнить анкету и подать документы вы также можете в нашем автосалоне.

что лучше и выгоднее, как выбрать и какие условия

В качестве альтернативы автокредиту часто рассматривают приобретение автомобиля в лизинг. Этот способ, как правило, доступен только юридическим лицам, но все чаще его начинают предлагать и частным клиентам. И автокредит, и лизинг имеют свои преимущества и недостатки, которые делают их удобными в разных ситуациях. Разберем эти особенности далее.

Основные отличия лизинга от автокредита

Автокредит — это целевой кредит на покупку автомобиля, при котором приобретаемая машина оформляется в качестве залога. В оформлении автокредита участвуют три стороны — заемщик, кредитор (чаще всего — банк) и продавец (например, автосалон). Автокредиты доступны как частным, так и юридическим лицам, их предлагают многие российские банки.

Лизинг, в свою очередь — это долгосрочная аренда имущества (в данном случае — автомобиля) с правом выкупа. Здесь участвуют две стороны — лизингодатель (специализированная компания, является собственником автомобиля) и лизингополучатель (физическое или юридическое лицо). Лизинг, как и кредит, оформляется на определенный срок и подразумевает уплату процентов. В конце срока лизингополучатель может выкупить имущество по остаточной стоимости или вернуть его лизингодателю.

Лизинг, как и кредит, оформляется на определенный срок и подразумевает уплату процентов. В конце срока лизингополучатель может выкупить имущество по остаточной стоимости или вернуть его лизингодателю.

Рассмотрим основные отличия автокредита от лизинга:

Какой нужен первоначальный взнос

И автокредит, и лизинг требуют уплаты первоначального взноса — доли от стоимости приобретаемой машины. Взнос служит дополнительным подтверждением надежности и платежеспособности клиента. Чем больше первый взнос, тем выгоднее будут условия предложения.

У автокредита размер первоначального взноса может достигать от 10-15% до 30-40% от стоимости машины. У лизинга взнос, как правило, меньше — он составляет до 5-10%. Предложения без такого взноса в обеих категориях встречаются редко и, как правило, менее выгодны, чем со взносом.

Каков размер процентов

Процентная ставка по автокредиту зависит от большого количества условий — характеристик машины, параметров заемщика, первоначального взноса и других. У большинства банков она варьируется в пределах 10-20% годовых. Банк может завысить ставку, если посчитает кредит рискованным для себя, или, наоборот, заметно снизить ее, если заемщик имеет достаточно стабильный доход и положительную кредитную историю.

У большинства банков она варьируется в пределах 10-20% годовых. Банк может завысить ставку, если посчитает кредит рискованным для себя, или, наоборот, заметно снизить ее, если заемщик имеет достаточно стабильный доход и положительную кредитную историю.

Проценты по лизингу, как правило, установлены в тех же пределах, что и по автокредиту. Они зависят от тех же показателей и условий. При этом общая сумма переплат по лизингу может быть меньше, чем по автокредиту. Причина в том, что срок у него обычно дольше, чем у кредита, а размер платежей у него — меньше, так как при расчете учитывается не вся стоимость машины. Но при этом лизинговые взносы облагаются НДС, что создает дополнительную переплату.

Кто является собственником автомобиля

При оформлении автокредита собственником покупаемого ТС является заемщик или, реже, созаемщик. Но при этом до конца срока кредитования машина будет находиться в залоге у банка. Это значит, что действия с ней будут ограничены (например, вы не сможете продать или подарить ее), а при просрочке платежа банк будет иметь право изъять залог через суд. Если кредит оформлен под поручительство, то автомобиль может перейти к поручителю вместе с обязанностями по погашению долга.

Если кредит оформлен под поручительство, то автомобиль может перейти к поручителю вместе с обязанностями по погашению долга.

При оформлении лизинга собственником автомобиля остается лизинговая компания — она сама выкупает требуемую машину и предоставляет клиенту в аренду. В конце срока вы сможете выкупить ее или вернуть компании. При этом лизингодатель сам устанавливает определенные правила и ограничения на использования автомобиля в течение срока — например, его можно будет обслуживать только на партнерских СТО. Если вы допустите просрочку платежа, то лизинговая компания может потребовать изъятия машины в досудебном порядке.

Как происходит оформление

Процесс оформления автокредита может занимать несколько рабочих дней или недель. Для этого, как правило, нужен большой пакет документов, в том числе подтверждающих доход или занятость, иногда нужны созаемщики или поручители. При оформлении автокредита потребуется приобрести полис ОСАГО (по закону) и КАСКО (по требованию банка). При оформлении кредита заемщик получит сумму, которой нужно будет оплатить стоимость машины.

При оформлении кредита заемщик получит сумму, которой нужно будет оплатить стоимость машины.

Оформление лизинга происходит несколько быстрее, чем автокредита. Требования к заемщику и страховке обычно те же, но созаемщики и поручители для оформления ие нужны. Главное отличие — при оформлении лизинга клиент получит не деньги, а сам автомобиль. После этого ему останется выплачивать лизинговые платежи.

Плюсы и минусы лизинга и автокредита

С одной стороны, у лизинга есть свои преимущества перед автокредитом:

- Размер платежей и первоначального взноса у лизинга меньше, чем у автокредита

- Требования к платежеспособности, занятости и кредитной истории у лизинговых компаний обычно мягче, чем у банков

- Автомобиль до конца срока действия лизинга не является собственностью клиента — его не получится взыскать или разделить при разводе

- В лизинг, как правило, проще приобрести грузовой автомобиль или спецтехнику (в том числе сельскохозяйственную) — кредиты на их покупку физлицам выдаются очень редко

- По окончании срока лизинга вы сможете выкупить машину или вернуть ее лизингодателю

- Лизинговые компании часто предлагают своим клиентам скидки на автомобили или услуги компаний-партнеров — АЗС, СТО, автомоек, страховых компаний

- При оформлении лизинга все обязанности по постановке машины на учет и оформлению страховки, а также часть ответственности при наступлении ДТП, ложатся на лизингодателя

При этом у автокредита есть свои преимущества перед лизингом:

- При покупке машины за счет кредита она сразу переходит в вашу собственность

- С помощью автокредита проще купить подержанный (в том числе с рук) автомобиль

- Срок автокредита может быть дольше, чем у лизинга

- Требования банков к клиентам-физическим лицам, как правило, более гибкие, чем у лизинговых компаний

- При оформлении автокредита можно учесть не только основной, но и дополнительный доход заемщика и его семьи

- Машину, купленную в автокредит, не смогут взыскать у банка, так как она является не собственностью, а залогом

- Взыскание машины за неуплату по автокредиту происходит несколько сложнее, чем по лизингу

- На автокредиты распространяются программы государственного субсидирования, которые при определенных условиях помогут получить скидку

Что же лучше?

И автокредит, и лизинг, могут быть выгодными в разных ситуациях. При выборе варианта необходимо учитывать, в каких условиях вы находитесь, какую машину вы хотите купить и как вы собираетесь ей пользоваться. В противном случае вы рискуете получить большую переплату или ограничения на использование транспортного средства

При выборе варианта необходимо учитывать, в каких условиях вы находитесь, какую машину вы хотите купить и как вы собираетесь ей пользоваться. В противном случае вы рискуете получить большую переплату или ограничения на использование транспортного средства

В каких ситуациях выгоднее брать лизинг

Оформление автомобиля в лизинг подойдет вам в следующих случаях:

- Если вы хотите купить машину более высокого класса или в расширенной комплектации

- Если вы не планируете пользоваться машиной в течение длительного времени — в этом случае первый взнос за новую машину можно будет закрыть за счет остаточной стоимости старой

- Если вы хотите уменьшить размер платежей, которые вам нужно будет вносить за машину

- Если вы не хотите, чтобы автомобиль учитывался как ваше имущество (например, при разводе)

- Если вы как физическое лицо хотите купить грузовик, автобус или спецтехнику

В каких ситуациях выгоднее взять автокредит

В других случаях оптимальным решением будет автокредит:

- Если вы хотите купить автомобиль в постоянное пользование

- Если вы покупаете отечественную машину — банки охотнее работают с ними, чем лизинговыми компаниями

- Если вы хотите купить машину, которая не попадает под условия лизингодателя (например, с большим пробегом)

- Если вы хотите при оформлении учесть не только основные, но и дополнительные доходы

- Если ваша организация или ИП освобождена от уплаты НДС (например, если вы работаете на УСН) — получить автокредит в такой ситуации проще, чем лизинг

Выводы

Несмотря на новые предложения со стороны лизинговых компаний для частных клиентов, лизинг все еще выгоден, в первую очередь, предпринимателям. Физические лица могут прибегнуть к нему, если часто меняют автомобили или хотят сэкономить при покупке. В остальных ситуациях для частных клиентов все еще удобнее автокредит. Предложений по ним больше, и условия у них могут быть удобнее.

Физические лица могут прибегнуть к нему, если часто меняют автомобили или хотят сэкономить при покупке. В остальных ситуациях для частных клиентов все еще удобнее автокредит. Предложений по ним больше, и условия у них могут быть удобнее.

Вопрос-ответ

Что такое сублизинг?

Это передача лизингового имущества в повторный лизинг другому лицу. Такое условие должно быть обязательно оговорено с лизинговой компанией. Как правило, сублизинг доступен только юридическим лицам, соответствующим требованиям первичного лизингодателя.

Что выгоднее для компании: взять грузовое авто в кредит или в лизинг?

Для компании выгоднее брать грузовые автомобили в лизинг. Стоимость грузового автомобиля большая, и приобретать его в собственность сразу не всегда выгодно. Лизинговая компания берет на себя некоторые обязательства по содержанию грузового авто, прохождению его технического осмотра. Приобретателю не нужно будет об этом заботиться, главное, вовремя вносить оплату и можно пользоваться автомобилем. При банкротстве компании или в другой ситуации можно вернуть автомобиль лизингодателю.

При банкротстве компании или в другой ситуации можно вернуть автомобиль лизингодателю.

Кто получит страховую выплату, если лизинговый автомобиль попадет в аварию?

При наступлении страхового случая по КАСКО или ОСАГО (например, аварии или угона) компенсацию от страховой компании получит лизингодатель как собственник машины.

Источники

Наталья ПотемкинаСпециалист службы поддержки #ВЗО. Работала консультантом в кредитном брокере. Несколько лет назад компания закрылась, после чего Наталья перешла на наш сайт. Она знает, как выбрать кредит или займ на самых выгодных условиях для заемщика, и как пользоваться им без долгов.

[email protected] (12 оценок, среднее: 4. 7 из 5)

7 из 5)

при лизинге машины лучше, чем покупка

Выбор того, брать ли новый автомобиль в аренду вместо покупки, во многом зависит от приоритетов. Для некоторых водителей аренда или покупка — это исключительно вопрос долларов и центов. Для других это больше связано с формированием эмоциональной связи с автомобилем. Прежде чем выбрать дорогу, по которой идти, важно понять основные отличия.

Покупка и аренда автомобиля

Когда вы арендуете автомобиль, вы в основном арендуете его у дилера на определенный период времени.Обычно это 36 или 48 месяцев. По истечении срока аренды у вас есть возможность вернуть автомобиль дилеру или приобрести его за заранее определенную сумму, которая определена в договоре аренды.

Это сильно отличается от покупки машины. Покупка сразу означает, что вы владеете им после выплаты ссуды.

Ключевые выводы

- Ежемесячные платежи по лизингу обычно ниже, чем по ссуде.

- Вы не увеличиваете долю в транспортном средстве с помощью этих выплат.

- Автомобиль можно купить в конце срока аренды по заранее оговоренной цене.

Арендные платежи

Арендные платежи обычно ниже, чем ежемесячные платежи по кредиту на новый автомобиль.

Ежемесячные платежи по автокредиту рассчитываются на основе продажной цены, процентной ставки и количества месяцев, которые потребуются для погашения ссуды.

Арендные платежи зависят от факторов, в том числе:

- Цена продажи: Это оговаривается с дилером, как при покупке автомобиля.

- Срок аренды: Это количество месяцев, на которое вы соглашаетесь сдавать автомобиль в аренду.

- Ожидаемый пробег: В договоре аренды устанавливается определенное максимальное количество миль, которое вы можете проезжать на автомобиле каждый год.

Большинство договоров аренды предусматривают ежегодный отвод на 10 000 миль. Ежемесячный платеж немного увеличится, если вы выберете более высокий годовой пробег. Если вы превысите ограничение по пробегу, указанное в контракте, вы будете должны дилеру наличные деньги за каждую лишнюю милю в конце срока аренды.

Большинство договоров аренды предусматривают ежегодный отвод на 10 000 миль. Ежемесячный платеж немного увеличится, если вы выберете более высокий годовой пробег. Если вы превысите ограничение по пробегу, указанное в контракте, вы будете должны дилеру наличные деньги за каждую лишнюю милю в конце срока аренды. - Остаточная стоимость: Это стоимость автомобиля в конце срока аренды с учетом амортизации.Если вы решите приобрести автомобиль по истечении срока аренды, вы заплатите именно эту сумму.

- Арендная плата. Этот сбор указан в долларах, а не в процентах, но он эквивалентен процентному платежу.

- Налоги и сборы: они добавляются к договору аренды и влияют на ежемесячную стоимость.

Некоторые дилеры или производители, которых они представляют, требуют внесения первоначального взноса за аренду. Чем больше вы положите, тем ниже будет размер арендной платы.

Имейте в виду, что может не иметь смысла вкладывать слишком много денег в автомобиль, который вы в конечном итоге вернете дилеру. Если вы совершенно уверены, что собираетесь купить его по истечении срока аренды, тогда это снизит стоимость.

Если вы совершенно уверены, что собираетесь купить его по истечении срока аренды, тогда это снизит стоимость.

Преимущества и недостатки лизинга

Главный недостаток лизинга заключается в том, что вы не приобретаете никакой доли в транспортном средстве. Это немного похоже на аренду квартиры. Вы вносите ежемесячные платежи, но не имеете права собственности на недвижимость после истечения срока аренды.

В этом случае это означает, что вы не можете продать автомобиль или обменять его, чтобы снизить стоимость вашего следующего автомобиля.

Однако у лизинга есть и преимущества. Они включают:

Меньшие ежемесячные платежи

Если вас беспокоят ежемесячные расходы, аренда немного облегчит бремя. Как правило, ежемесячный платеж значительно меньше, чем при автокредите. Некоторые люди даже выбирают более роскошный автомобиль, чем они могли себе позволить.

Убедитесь, что ваша страховка покрывает любые расходы, которые могут все еще причитаться, даже если автомобиль будет подсчитан до истечения срока аренды.

Новый автомобиль каждые несколько лет

Для многих людей нет ничего лучше, чем уехать в совершенно новой поездке. Если вы один из них, возможно, вам лучше подойдет аренда. Когда срок аренды истечет через несколько лет, вы сможете вернуть его и получить следующую новую машину.

Беспроблемное обслуживание

На многие новые автомобили предоставляется гарантия не менее трех лет. Поэтому, когда вы берете трехлетнюю аренду, большая часть ремонта должна покрываться. Договоры аренды в значительной степени исключают опасность значительных непредвиденных расходов.

Нет проблем с перепродажей

Вы тот человек, который ненавидит торговаться? Если да, то вам, вероятно, не нравится идея продавать подержанный автомобиль автосалону или частному покупателю. При аренде вы просто возвращаете машину. Единственное, о чем вам нужно беспокоиться, — это уплате любых сборов по окончании срока аренды, в том числе сборов за ненормальный износ или дополнительный пробег транспортного средства.

Увеличение налоговых вычетов

Если вы используете свой автомобиль в коммерческих целях, аренда часто дает вам больше налоговых списаний, чем ссуду.Это потому, что IRS позволяет вычитать как амортизационные, так и финансовые затраты, которые являются частью каждого ежемесячного платежа. Если вы арендуете роскошный автомобиль, сумма, которую вы можете списать, может быть ограничена.

Долгосрочные перспективы

Если вы думаете о долгосрочных финансовых последствиях, аренда выглядит менее привлекательной. Поскольку вы не создаете собственный капитал и должны платить определенные сборы, которые не связаны с ссудой, включая комиссию за приобретение (также называемую комиссией за начало аренды), эксперты говорят, что обычно дешевле в целом купить автомобиль и удержать его на как можно дольше.

Аренда также обеспечивает меньшую гибкость, чем покупка. Контракт запрещает любую настройку. Фактически, финансовая компания может потребовать от вас отменить любые изменения перед ее возвратом, что может быть как проблемой, так и дополнительными расходами.

Кроме того, если автомобиль попал в аварию до окончания срока аренды, вы можете нести ответственность за некоторые расходы, не покрываемые страховкой автомобиля, за исключением случаев, когда в лизинг входит страхование пробоев автомобиля. Этот вид страхования покрывает любые расходы, которые могут потребоваться до истечения срока аренды, даже если автомобиль сломан.

Если вы решите, что получение кредита предпочтительнее лизинга автомобиля, то стоит воспользоваться калькулятором автокредитования, чтобы определить, какой срок кредита и процентная ставка лучше всего подходят для ваших нужд.

Можете ли вы вернуть машину?

При покупке нового автомобиля возникает соблазн выйти за рамки базовой модели и потратиться на некоторые дополнения. Это может включать в себя такие вещи, как DVD-плееры, навигационные системы или все, что угодно. Однако, учитывая, что средняя цена нового автомобиля составляет чуть выше 40000 долларов, важно убедиться, что вы можете позволить себе покупку автомобиля.

Неожиданное увольнение, потеря работы или другая ситуация, которая влияет на вашу способность платить за автомобиль, может заставить вас задуматься, какие варианты у вас могут быть, чтобы избежать повторного вступления во владение. В частности, у вас может возникнуть вопрос: можете ли вы вернуть машину, которую вы профинансировали? Ответ: это зависит от обстоятельств.

Ключевые выводы

- Неожиданные финансовые ситуации могут повлиять на вашу способность производить платежи за автомобиль, подвергая вас риску повторного вступления во владение.

- Если вы профинансировали покупку автомобиля через дилера, у него могут быть определенные правила о том, когда вы можете и не можете вернуть автомобиль.

- В договоры лизинга могут быть включены положения о досрочном возврате автомобиля, хотя за это может взиматься штраф.

- Возврат автомобиля, который вы профинансировали, может отрицательно повлиять на ваш кредитный рейтинг.

Как вернуть профинансированный автомобиль

Если вы взяли автокредит, чтобы профинансировать покупку нового или подержанного автомобиля, есть несколько возможностей вернуть его и выйти из кредитного договора или сделать платежи по кредиту более управляемыми.

Причины возврата автомобиля

Есть ряд причин, по которым вам может потребоваться вернуть профинансированное транспортное средство. Возврат автомобиля может иметь смысл в любом из следующих сценариев:

- Вы больше не можете позволить себе ежемесячные платежи и хотите избежать повторного вступления во владение.

- Вы покупаете новую или подержанную машину и вскоре понимаете, что это лимон.

- Вы считаете, что переплатили за автомобиль, и хотели бы поискать автомобиль в другом месте.

- Вы переезжаете в новый город и больше не нуждаетесь в транспортном средстве.

- Вы просто передумали о покупке.

Если вам все еще нужен автомобиль, но вы не можете позволить себе тот, который у вас есть, стоит подумать о его замене на более дешевый. У вас все равно будет платеж по автокредиту. Но если автомобиль дешевле, новая плата может оказаться более доступной для вашего бюджета, чем предыдущая.

Примечание

Лимонные законы различаются в каждом штате, поэтому, если вы пытаетесь вернуть автомобиль на том основании, что это лимон, имейте в виду, какие временные ограничения могут применяться для этого.

Можете ли вы вернуть профинансированный автомобиль дилеру?

Если вы не можете позволить себе оплату, вам может понадобиться вернуть автомобиль. Но перед тем, как вернуть его, вы можете поговорить с дилером, чтобы узнать, какую помощь он может предложить. Например, если ваши финансовые проблемы носят временный характер, дилер может разрешить вам пропустить один или два платежа и добавить их к концу срока кредита.

Если вы оплатили покупку автомобиля через дилерский центр, возможно, вы сможете вернуть его.Но это будет зависеть от политики и правил дилерского центра по возврату. Подобно лимонным законам, может быть установлен срок, в течение которого вы должны вернуть профинансированную машину обратно дилеру.

В некоторых случаях дилер может принять возврат профинансированного автомобиля, если это необходимо, чтобы избежать повторного вступления во владение. Здесь важно помнить, что стоимость автомобиля быстро обесценивается. Даже после нескольких месяцев владения вы можете задолжать за машину больше, чем она стоит в настоящее время. Это может означать передачу наличных денег, чтобы выйти из машины и ссуды.

Это может означать передачу наличных денег, чтобы выйти из машины и ссуды.

Если ваш автомобиль обесценился до 20 000 долларов, а вы все еще должны по нему, например, 25 000 долларов, вам придется заплатить разницу в 5 000 долларов, даже если ваш дилер согласится на возврат. Так что это то, что нужно учитывать при взвешивании, является ли возврат автомобиля лучшим вариантом.

Подсказка

Если дилерский центр отказывается работать с вами, рассмотрите возможность подачи жалобы в Better Business Bureau, в офис генерального прокурора вашего штата, в Федеральную торговую комиссию и / или в Бюро финансовой защиты потребителей.

Просить о добровольном изъятии имущества

Если вы просто не можете больше платить за автомобиль, вы можете попросить дилера согласиться на добровольное изъятие. В этом случае вы говорите кредитору, что больше не можете производить платежи, и просите его вернуть машину. Вы передаете ключи, и, возможно, вам также придется передать деньги, чтобы покрыть сумму кредита.

Добровольное возвращение во владение позволяет вам вернуть автомобиль, который вы профинансировали, без полного возврата во владение.Это может избавить вас от некоторого ущерба, связанного с кредитным рейтингом, хотя о добровольном репо все равно можно сообщить в кредитные бюро.

Подсказка

Спросите о любых штрафах или сборах, которые вам, возможно, придется заплатить за добровольное изъятие, и о том, как об этом будет сообщено в кредитные бюро.

Альтернативы возврату оплаченного автомобиля

Если ваш дилер не разрешит вам вернуть автомобиль, потому что он слишком обесценен или причина возврата не покрывается политикой возврата, вы можете попробовать другие вещи.

Рефинансировать автокредит

Если проблема с ежемесячными платежами заключается в доступности, вы можете рассмотреть возможность рефинансирования автокредиты. Право на получение новой ссуды с более низкой процентной ставкой может сэкономить вам деньги и потенциально сократить ежемесячный платеж.

Однако важно учитывать новый срок кредита. Если вы перефинансируете ссуду на более длительный срок, ваши ежемесячные выплаты могут быть меньше. Но вы все равно можете заплатить больше процентов, чем выбрать более короткий автокредит.Обязательно проверьте лучшие ставки автокредитования, прежде чем идти по этому маршруту.

Подсказка

Рассмотрите возможность использования онлайн-калькулятора рефинансирования автокредита, чтобы оценить свои потенциальные сбережения при получении нового кредита.

Продай свой автомобиль

Другой вариант, который вы могли бы рассмотреть вместо возврата автомобиля, — это продать его и использовать вырученные средства для выплаты кредита. У вас не было бы автомобиля, но у вас также не было бы долга по автокредиту, висящего над вашей головой.

Если автомобиль теперь стоит меньше, чем вы должны, вам, возможно, придется взять личный заем, чтобы покрыть разницу, если у вас нет денег, чтобы покрыть разрыв с кредитором. Финансирование разницы с помощью кредитной карты, как правило, плохая идея, если только карта не предлагает чрезвычайно низкую процентную ставку.

Финансирование разницы с помощью кредитной карты, как правило, плохая идея, если только карта не предлагает чрезвычайно низкую процентную ставку.

Попросите кого-нибудь принять платежи

Наконец, вы можете попытаться найти кого-нибудь, кто возьмет на себя платежи по кредиту вместе с автомобилем. Вы можете размещать рекламу на рынках, таких как Craigslist и eBay Motors, чтобы найти потенциальных покупателей.

Человек, который покупает транспортное средство, станет владельцем транспортного средства, и они также возьмут на себя ответственность за ссуду.Но дилерский центр может потребовать, чтобы они подали заявку на финансирование вместе с проверкой кредитоспособности, прежде чем они смогут получить ссуду. Если у них нет солидной репутации, этот вариант может оказаться неприемлемым.

Важно

Внимательно прочтите свое кредитное соглашение, чтобы определить, разрешает ли ваш кредитор другому лицу брать платежи по кредиту.

Как вернуть арендованный автомобиль

Если вы взяли машину в аренду, вы попали в несколько иную ситуацию. Очевидно, продать его нельзя. Вы можете вернуть автомобиль дилеру, но если это произойдет до истечения срока аренды, вы, вероятно, столкнетесь с некоторыми жесткими сборами за досрочное расторжение. Кроме того, вы все равно будете должны остаток по аренде и — чтобы усугубить травму — также потеряете авансовый платеж, изначально выплаченный.

Тем не менее, водители, желающие досрочно расторгнуть свой контракт, могут обнадежить: есть несколько вариантов, которые позволяют обойти обычно суровые штрафы за увольнение. Один из способов, о котором часто забывают — и зачастую наименее затратный — это передать аренду кому-то другому.

Это работает вот так. Предположим, у вас осталось два года до трехлетней аренды. Тот, кто покупает вашу аренду, соглашается вносить оставшиеся ежемесячные платежи. Хотя некоторые финансовые компании не разрешают такие переводы, подавляющее большинство их допускают. Хитрость заключается в том, чтобы найти кого-то, кто хочет взять у вас бразды правления.

Хитрость заключается в том, чтобы найти кого-то, кто хочет взять у вас бразды правления.

Участков с обменом арендой

К счастью, несколько веб-сайтов значительно упрощают эту работу. Такие сайты, как Swapalease и LeaseTrader, предоставляют списки, которые помогают сопоставить существующих арендаторов с потенциальными покупателями аренды.

Эти сделки могут быть столь же выгодными для тех, кто берет на себя аренду. Во-первых, им не придется вносить значительный первоначальный взнос за автомобиль, который первоначальный арендатор уже сделал за них. Более того, некоторым людям нужна машина только на относительно короткий период времени, скажем, на один или два года. Принятие в аренду другого автомобиля — идеальный способ получить относительно новый автомобиль на столь ограниченный срок.

Имейте в виду, что заставить кого-то принять вашу аренду обычно не бесплатно.Использование торгового веб-сайта для облегчения транзакции обычно стоит от 100 до 350 долларов. Однако это малая часть того, что будет взимать большинство лизинговых компаний, если вы решите вернуть свой автомобиль раньше срока. Некоторые финансовые компании также взимают плату за передачу аренды — обычно около 300 долларов — при организации обмена.

Однако это малая часть того, что будет взимать большинство лизинговых компаний, если вы решите вернуть свой автомобиль раньше срока. Некоторые финансовые компании также взимают плату за передачу аренды — обычно около 300 долларов — при организации обмена.

Чтобы подсластить банк, вы можете подумать о том, чтобы предложить предоплату, скажем, 500 долларов, чтобы снизить платежи, которые нужно будет сделать человеку, которому вы переводите деньги.

Прежде чем принять решение о регистрации на веб-сайте, торгующем арендой, важно провести комплексную проверку как компании, которая занимается арендой, так и веб-сайта.Вот что вам нужно знать:

- Разрешает ли ваша лизинговая компания переводы?

- Принимает ли покупатель на себя полную финансовую ответственность по аренде после ее передачи? Например, вы можете понести ответственность, если покупатель не произведет арендную плату.

- Если вы (первоначальный арендатор) сохраняете некоторую ответственность после сделки, выполняет ли веб-сайт по аренде кредитную проверку покупателя?

Альтернативы передаче аренды

В зависимости от степени вашего финансового кризиса существуют другие возможные способы разгрузки арендованного автомобиля. Это включает:

Это включает:

Торговля в

Иногда производители разрешают вам обменять ваш нынешний автомобиль на другую модель. Это смешанный вариант. Во многих случаях вам все равно придется заплатить плату за досрочное расторжение, хотя она включена в ваши новые платежи. Другими словами, боль распространяется на более длительный период времени.

Купи это

Часто лизинговые компании разрешают вам купить машину до истечения срока аренды. Это курс, который вы, возможно, захотите пройти, если, например, вы прошли льготный пробег по лизингу и в любом случае предпочитаете оставаться в машине надолго.Компания должна иметь график выплат, показывающий, сколько вам придется заплатить, чтобы автомобиль стал вашим.

Продам

Другой альтернативой является покупка машины в середине срока аренды, если это разрешено, и продажа ее другому лицу. Предупреждаем: сумма выплаты может быть выше рыночной стоимости автомобиля, что делает сделку убыточной. Но если продажа автомобиля обходится дешевле, чем плата за досрочное расторжение, это следует учитывать. Делать математику.

Делать математику.

Итог

Когда финансовые проблемы не позволяют вам произвести оплату за автомобиль, который вы купили или взяли в аренду, у вас есть несколько альтернатив.Все заинтересованные стороны — дилер, кредитор и вы — можете минимизировать ущерб, если вы быстро диагностируете состояние и примете меры по его устранению.

Что такое страхование разрыва?

Страхование разрыва — это вид автострахования, которое владельцы автомобилей могут приобрести, чтобы защитить себя от убытков, которые могут возникнуть, если сумма компенсации, полученной в результате полного убытка, не полностью покрывает сумму, которую страхователь должен по договору финансирования или аренды транспортного средства. Такая ситуация возникает, когда задолженность по автокредиту превышает балансовую стоимость автомобиля.

Страхование разрывов

В качестве примера страхования разрывов на работе рассмотрим машину Джона, которая стоит 15 000 долларов. Тем не менее, он все еще должен заплатить за автомобиль в общей сложности 20 000 долларов. Если автомобиль Джона будет полностью списан в результате аварии или кражи, полис автострахования Джона возместит ему 15 000 долларов. Поскольку Джон должен компании, финансирующей автомобили, 20 000 долларов, ему все равно не хватит 5000 долларов, даже если у него больше нет машины.

Если автомобиль Джона будет полностью списан в результате аварии или кражи, полис автострахования Джона возместит ему 15 000 долларов. Поскольку Джон должен компании, финансирующей автомобили, 20 000 долларов, ему все равно не хватит 5000 долларов, даже если у него больше нет машины.

Если Джон приобретет страховку на случай разрыва, страховой полис покроет «разрыв» в 5000 долларов, то есть разницу между деньгами, полученными в результате возмещения, и суммой, оставшейся причитающимся по машине.

Ситуации по страхованию разрывов

- Вы профинансировали покупку автомобиля и внесли небольшой первоначальный взнос или совсем не внесли его: Не внося значительного первоначального взноса, ваш автокредит будет перевернут, как только вы выедете с участка. Может пройти несколько лет, прежде чем сумма кредита и фактическая стоимость автомобиля начнут уравновешиваться.

- Вы продали перевернутый автомобиль: При торговле перевернутым автомобилем дилерский центр добавит вашу задолженность к ссуде на новый автомобиль, если вы не оплатите эту разницу вперед.

Этот дополнительный баланс может снова преследовать вас, если ваша машина взломана или украдена.

Этот дополнительный баланс может снова преследовать вас, если ваша машина взломана или украдена. - Вы купили автомобиль с плохой стоимостью при перепродаже: Если вы купили автомобиль, который быстро теряет ценность, вы, вероятно, окажетесь в перевернутом состоянии без существенного первоначального взноса. Когда мы говорим «существенный», думайте 25 или более процентов.

- Вы планируете быстро набрать мили: Очень немногие вещи снижают стоимость автомобиля быстрее, чем длительное вождение. Чем быстрее вы накапливаете мили, тем быстрее вы обесцениваете стоимость своего автомобиля, и вполне вероятно, что вы снизите стоимость своего автомобиля быстрее, чем ваши платежи могут поспевать за ним.

- Вы взяли долгосрочную ссуду на покупку автомобиля (более 60 месяцев): Долгосрочная ссуда занимает больше времени, чем обычно, чтобы достичь точки безубыточности, то есть, когда начинается остаток по кредиту и стоимость автомобиля.

уравнять.

уравнять.

Определение остаточной стоимости

Что такое остаточная стоимость?

Остаточная стоимость, также известная как ликвидационная стоимость, представляет собой оценочную стоимость основных средств в конце срока аренды или срока полезного использования. В ситуациях аренды арендодатель использует остаточную стоимость в качестве одного из основных методов для определения суммы, которую арендатор платит в виде периодических арендных платежей.Как правило, чем больше срок полезного использования или аренды актива, тем ниже его остаточная стоимость.

Ключевые выводы

- Остаточная стоимость актива основана на том, что компания ожидает получить в обмен на продажу актива в конце срока аренды или срока полезного использования.

- В разных отраслях и сферах остаточная стоимость используется по-разному.

- Остаточная стоимость будет влиять на общую амортизируемую сумму, которую компания использует в своем графике амортизации.

- Как правило, срок полезного использования или срок аренды обратно пропорционален остаточной стоимости актива.

- Если вы арендуете автомобиль на три года, его остаточная стоимость равна его стоимости через три года.

Понимание остаточной стоимости

Формулы остаточной стоимости различаются в зависимости от отрасли, но ее общий смысл — то, что остается — остается неизменным. В проектах составления бюджета остаточная стоимость отражает, за сколько вы можете продать актив после того, как фирма прекратила его использовать или когда денежные потоки, генерируемые активами, больше нельзя точно спрогнозировать.Для инвестиций остаточная стоимость рассчитывается как разница между прибылью и стоимостью капитала.

В бухгалтерском учете собственный капитал — это остаточные чистые активы после вычета обязательств. В области математики, особенно в регрессионном анализе, остаточная стоимость находится путем вычитания предсказанного значения из наблюдаемого или измеренного значения.

Примеры остаточной стоимости

Если вы арендуете автомобиль на три года, его остаточная стоимость равна его стоимости через три года.Остаточная стоимость определяется банком, который выдает аренду, и основана на прошлых моделях и прогнозах на будущее. Наряду с процентной ставкой и налогом остаточная стоимость является важным фактором при определении ежемесячных арендных платежей за автомобиль.

Кроме того, рассмотрим пример владельца бизнеса, у которого срок полезного использования рабочего стола составляет семь лет. Сколько стоит стол по истечении семи лет (его справедливая рыночная стоимость, определяемая соглашением или оценкой), является его остаточной стоимостью, также известной как ликвидационная стоимость.Для управления риском стоимости активов компании, которые имеют множество дорогостоящих основных средств, таких как станки, транспортные средства или медицинское оборудование, могут приобретать страховку остаточной стоимости, чтобы гарантировать стоимость активов, находящихся в надлежащем состоянии, в конце срока их полезного использования.

Остаточная стоимость и стоимость при перепродаже

Остаточная стоимость и стоимость при перепродаже — это два термина, которые часто используются при обсуждении условий покупки и лизинга автомобиля. В примере с лизингом автомобиля остаточная стоимость будет равна оценочной стоимости автомобиля в конце срока его аренды.Остаточная стоимость используется для определения суммы ежемесячного платежа за аренду и цены, которую лицо, владеющее арендой, должно будет заплатить за покупку автомобиля в конце срока аренды.

Остаточная стоимость автомобилей часто выражается в процентах от рекомендованной производителем розничной цены (MSRP). Например, остаточная сумма может быть выражена следующим образом: рекомендованная производителем розничная цена 30 000 долларов * Остаточная стоимость 50% = стоимость 15 000 долларов через 3 года. Таким образом, автомобиль с рекомендованной розничной ценой 30 000 долларов США и остаточной стоимостью 50% через три года будет стоить 15 000 долларов США в конце срока аренды.

Стоимость перепродажи — это аналогичное понятие, но оно относится к автомобилю, который был куплен, а не взят в аренду. Таким образом, стоимость при перепродаже относится к стоимости приобретенного автомобиля после амортизации, пробега и повреждений. Хотя остаточная стоимость заранее определена и основана на рекомендованной розничной цене, стоимость автомобиля при перепродаже может меняться в зависимости от рыночных условий.

Если вы решите купить арендованный автомобиль, цена будет равняться остаточной стоимости плюс все комиссии.

Расчет износа / амортизации с использованием остаточной стоимости

Остаточная стоимость также учитывается при расчете износа или амортизации компании.Предположим, компания приобретает новую программу для внутреннего отслеживания заказов на продажу. Это программное обеспечение имеет начальную стоимость 10 000 долларов и срок полезного использования пять лет. Чтобы рассчитать годовую амортизацию для целей бухгалтерского учета, владельцу нужна остаточная стоимость программного обеспечения или его стоимость по истечении пяти лет.

Предположим, что это значение равно нулю, и компания использует линейный метод для амортизации программного обеспечения. Следовательно, компания должна вычесть нулевую остаточную стоимость из первоначальной стоимости в 10 000 долларов и разделить на срок полезного использования актива, равный пяти годам, чтобы получить его годовую амортизацию, которая составляет 2 000 долларов.Если бы остаточная стоимость составляла 2000 долларов, годовая амортизация составила бы 1600 долларов (10 000–2 000 долларов за 5 лет).

Для материальных активов, таких как автомобили, компьютеры и оборудование, владелец бизнеса будет использовать тот же расчет, только вместо того, чтобы амортизировать актив в течение срока его полезного использования, он будет амортизировать его. Начальная стоимость за вычетом остаточной стоимости также называется «амортизируемой базой».

Часто задаваемые вопросы об остаточной стоимости

Что такое остаточная стоимость в статистике?

В регрессионном анализе разница между наблюдаемым значением зависимой переменной и прогнозируемым значением называется остатком. Каждая точка данных имеет один остаток.

Каждая точка данных имеет один остаток.

Как рассчитывается остаточная стоимость?

Чтобы определить остаточную стоимость актива, вы должны учитывать предполагаемую сумму, которую владелец актива заработал бы, продав актив (за вычетом любых затрат, которые могут быть понесены во время выбытия).

Остаточная стоимость часто используется, когда речь идет об арендованном автомобиле. Остаточная стоимость автомобиля — это оценочная стоимость автомобиля в конце срока аренды. Остаточная стоимость автомобиля рассчитывается банком или финансовым учреждением; Обычно он рассчитывается как процент от рекомендованной производителем розничной цены (MSRP).

Какова остаточная стоимость автомобиля?

Остаточная стоимость автомобиля — это стоимость автомобиля в конце срока аренды.

Остаточная стоимость совпадает с выкупом?

Остаточная стоимость и выкуп при аренде — это разные вещи. Выкуп в лизинг — это вариант, который содержится в некоторых договорах аренды, которые дают вам возможность купить арендованный автомобиль по окончании срока аренды. Цена, которую вы заплатите за выкуп в лизинг, будет зависеть от остаточной стоимости автомобиля.

Цена, которую вы заплатите за выкуп в лизинг, будет зависеть от остаточной стоимости автомобиля.

Что считается хорошей остаточной стоимостью?

Остаточная стоимость часто используется в контексте аренды автомобилей. Остаточная стоимость — это стоимость автомобиля по окончании срока аренды. Хорошая остаточная стоимость составляет 55% -65% от рекомендованной производителем розничной цены (MSRP).

Итог

Остаточная стоимость — один из важнейших аспектов расчета условий аренды. Он относится к будущей стоимости товара (обычно будущая дата наступает, когда заканчивается аренда).При использовании в контексте аренды автомобиля остаточная стоимость рассчитывается с использованием ряда различных факторов:

- Рыночная стоимость ТС (на срок и требуемый пробег)

- Сезонность

- Ежемесячная корректировка

- Жизненный цикл

- Характеристики утилизации

В бухгалтерском учете под остаточной стоимостью понимается остаточная стоимость актива после его полной амортизации.

Определение комиссии за приобретение

Что такое комиссия за приобретение?

Плата за приобретение, иногда скрытая в цене, взимается арендодателем для покрытия расходов, обычно административного характера, которые они несут при заключении договора аренды или ссуды.

Ключевые выводы

- Комиссия за приобретение, иногда скрытая в цене, взимается арендодателем для покрытия расходов, обычно административного характера, которые они несут при заключении договора аренды или ссуды.

- Арендаторы и заемщики могут уплатить комиссию заранее или добавить ее к договору аренды или ссуде, хотя первый метод более выгоден для заемщика.

- Управляющие портфелем, особенно те, которые управляют фондами недвижимости, также могут взимать плату за приобретение.

Общие сведения о комиссиях за приобретение

Комиссия за приобретение — это плата арендодателя или кредитора для покрытия расходов, понесенных при оформлении аренды или ссуды. Сборы за приобретение могут также относиться к сборам и комиссиям, уплачиваемым за приобретение или покупку недвижимости. Общие примеры включают затраты на закрытие, комиссионные за недвижимость, а также плату за разработку и / или строительство. Покупатель или арендодатель может уплатить комиссию за приобретение авансом или добавить ее к сумме ссуды или аренды (т.е., выплатите их в течение срока кредита).

Сборы за приобретение могут также относиться к сборам и комиссиям, уплачиваемым за приобретение или покупку недвижимости. Общие примеры включают затраты на закрытие, комиссионные за недвижимость, а также плату за разработку и / или строительство. Покупатель или арендодатель может уплатить комиссию за приобретение авансом или добавить ее к сумме ссуды или аренды (т.е., выплатите их в течение срока кредита).

Иногда плата за приобретение может быть скрыта в цене покупки или аренды, что может значительно увеличить цену приобретения для ничего не подозревающего покупателя или арендатора. Поэтому покупатель или арендатор должны настаивать на четком объяснении и разбивке платы за приобретение.

Заемщик должен уплатить комиссию за приобретение авансом и отдельно, а не включать ее в сумму кредита, поскольку это может привести к значительно более высоким процентным расходам в течение срока кредита.

Особые соображения

Инвестирование в недвижимость часто требует особого подхода к инвестированию в другие классы активов. Под недвижимым имуществом понимается собственность, включая землю и находящиеся на ней здания, а также природные ресурсы земли (например, невозделываемые флора и фауна, сельскохозяйственные культуры и домашний скот, вода и месторождения полезных ископаемых). Жилая недвижимость включает незастроенные земли, дома и кондоминиумы; коммерческая недвижимость состоит из офисных зданий, складов и зданий розничных магазинов; а промышленная недвижимость может быть фабриками, шахтами и фермами.

Под недвижимым имуществом понимается собственность, включая землю и находящиеся на ней здания, а также природные ресурсы земли (например, невозделываемые флора и фауна, сельскохозяйственные культуры и домашний скот, вода и месторождения полезных ископаемых). Жилая недвижимость включает незастроенные земли, дома и кондоминиумы; коммерческая недвижимость состоит из офисных зданий, складов и зданий розничных магазинов; а промышленная недвижимость может быть фабриками, шахтами и фермами.

Что делает инвестирование в арендуемую недвижимость более сложным, чем многие другие инвестиции, так это количество времени и работы, которые инвестор должен посвятить ее содержанию. Если вы покупаете публично торгуемые акции, они обычно остаются на вашем брокерском счете и повышаются в цене; однако, если вы инвестируете в арендуемую недвижимость, положение арендодателя влечет за собой сбор арендной платы; ремонт отопления, водопровода и других коммуникаций; проверка потенциальных арендаторов; и даже временами рассмотрение судебных исков, если арендаторы расторгают договор аренды. По этой причине многие инвесторы уклоняются от прямых вложений в недвижимость.

По этой причине многие инвесторы уклоняются от прямых вложений в недвижимость.

За свою работу по управлению фондами недвижимости управляющие портфелями часто получают определенную комиссию за приобретение. Они соответствуют моменту создания фонда, часто вместе с другими финансами, сделками, предложениями и организационными расходами. При управлении фондом недвижимости, в отличие от других типов фондов, которые инвестируют в менее материальные ценные бумаги, при создании фондов недвижимости возникает несколько операционных сборов, таких как аренда, управление имуществом, управление строительством и отчуждение при роспуске фонда.

Почему вы (почти) никогда не должны сдавать машину в аренду

Мы делаем выбор каждый день, исходя из личных предпочтений: кофе или чай, боксеры или трусы и т. Д.

Однако некоторые финансовые решения не столь однозначны. В конце концов, мы не можем принимать решения о расходах только на основе предпочтений. Если бы мы это сделали, мы все могли бы какое-то время жить в роскоши, прежде чем обанкротиться.

Если бы мы это сделали, мы все могли бы какое-то время жить в роскоши, прежде чем обанкротиться.

Очевидный, часто неправильно понимаемый пример — покупка автомобиля в сравнении с лизингом.Решение о покупке или аренде автомобиля кажется предпочтительным: вы всегда предпочитаете водить новую машину за относительно низкую ежемесячную плату или полностью финансируете машину, которая когда-нибудь будет у вас?

Конечно, мы должны напомнить вам, что с финансовой точки зрения лучший способ купить автомобиль — это заплатить наличными за что-то подержанное, чтобы избежать уплаты процентов и амортизации вне партии.

Тем не менее, многие люди не в состоянии платить за свои машины наличными, и автокредиты — единственный способ, которым они могут себе это позволить.Аренда, напротив, позволяет вам управлять автомобилем в течение фиксированного периода времени (часто три года), делая ежемесячные платежи до истечения срока аренды.

Связано: Калькулятор покупки и аренды

Почему аренда так привлекательна?

«Вероятно, главное преимущество лизинга — это более низкая плата», — говорит Джерри Лав, член Национальной комиссии по финансовой грамотности CPA. «Если вы планируете хранить машину всего несколько лет — скажем, максимум три года — то лизинг позволяет вам платить меньшую сумму, и вам не нужно беспокоиться о стоимости обмена.”

«Если вы планируете хранить машину всего несколько лет — скажем, максимум три года — то лизинг позволяет вам платить меньшую сумму, и вам не нужно беспокоиться о стоимости обмена.”

Последнее обстоятельство важно, потому что новые автомобили обесцениваются в тот момент, когда вы их выезжаете с парковки. И если аренда позволяет вам получать новую машину каждые несколько лет, те, кто покупает новую машину, скорее всего, будут удерживать ее гораздо дольше, а ее стоимость с каждым годом снижается, пока не наступит время обмена.

«Первоначальная стоимость покупки выше лизинга; это включает первоначальный взнос, а также более высокий ежемесячный платеж », — говорит Эллисон Баумейстер, член Техасского общества сертифицированных бухгалтеров.

Для человека с ограниченным бюджетом легко понять, почему аренда так соблазнительна: вы получаете новый автомобиль и ежемесячный платеж меньше, чем автокредит.

Но аренда — это замаскированный дьявол.

Во-первых, в договорах аренды есть ограничения по пробегу, при которых вы будете наказаны, если превысите установленную сумму; Эти штрафы могут варьироваться от пяти до 20 центов за милю. Важно заранее определить, как вы будете использовать автомобиль (для поездок на короткие или дальние расстояния) и каковы эти ограничения по пробегу.Ограничение в 40 000 миль даст вам больше места для маневра, чем 30 000, но вы заплатите дополнительно заранее.

Важно заранее определить, как вы будете использовать автомобиль (для поездок на короткие или дальние расстояния) и каковы эти ограничения по пробегу.Ограничение в 40 000 миль даст вам больше места для маневра, чем 30 000, но вы заплатите дополнительно заранее.

Более того, аренда допускает нормальный износ автомобиля, но «если дилерский центр сочтет, что… автомобиль имеет износ выше [нормального] в конце срока аренды, они могут взимать дополнительную плату», — говорит Лав. Вы можете лучше понять, что такое «нормальный износ», опросив автосалон и изучив условия аренды.

Почему покупать лучше?

Лав отмечает, что если дилерский центр предлагает финансирование в размере 0%, и вы планируете водить машину в течение длительного времени, покупка — лучший вариант.Если условия финансирования выше, «часто кредитные союзы будут иметь более выгодную ставку. И если у вас есть налаженные банковские отношения, вам обязательно нужно уточнить у них курс ».

По теме: Случай для местных банков и кредитных союзов

Другой член Комиссии по финансовой грамотности, Клэр Левисон, отмечает, что платежи за машину в конечном итоге прекратятся, в то время как арендные платежи не начнутся, пока вы не сдадите машину. «С покупкой вы в конечном итоге оплатите автомобиль и больше не будете платить за ежемесячный платеж.”

«С покупкой вы в конечном итоге оплатите автомобиль и больше не будете платить за ежемесячный платеж.”

Тем не менее, «Когда вы арендуете автомобиль, вы вносите платежи в течение определенного периода времени, а затем в конце срока вам нечего предъявлять за свои деньги», — говорит Баумейстер. «Вам ничего не принадлежит. Однако, когда вы покупаете машину, по истечении срока вы становитесь ее владельцем. Вы можете оставить эту машину себе на неопределенный срок или продать ее по цене ».

По теме: Автофинансирование для умных людей: советы по экономии на автокредите

Пример: покупка или аренда на шесть лет

Некоторым людям нужно видеть цифры, поэтому мы долго и упорно искали сделку по аренде, которая, казалось бы, лучше покупки.

Мы обнаружили предложение по аренде Honda Accord Sedan 2014 года выпуска на сайте Edmunds.com (вы можете найти похожие предложения здесь). После снижения на 1999 долларов арендные платежи составляют всего 199 долларов в месяц при аренде на 36 месяцев и 36000 миль. Общая стоимость за три года составляет 9 163 долларов. Предположим, вы снова заключили аналогичный договор аренды еще на три года. Ваши общие затраты составят 18 326 долларов, или 3054 доллара в год в течение шести лет.

Общая стоимость за три года составляет 9 163 долларов. Предположим, вы снова заключили аналогичный договор аренды еще на три года. Ваши общие затраты составят 18 326 долларов, или 3054 доллара в год в течение шести лет.

По данным службы ценообразования автомобилей TrueCar, целевая цена того же автомобиля составляла 20 840 долларов.com. Если вы вложите те же 1999 долларов и профинансируете машину на 48 месяцев под 2,5%, ваш ежемесячный платеж составит 412,88 долларов. В конце четырехлетнего кредита общая стоимость покупки автомобиля (включая проценты) составит 21 817 долларов. За шесть лет ваши годовые затраты составят 3636 долларов в год.

Пока кажется, что лизинг намного дешевле… почти на 600 долларов в год!

Но мы кое-что забываем: после выплаты кредита вы становитесь владельцем машины. У вас есть актив. По данным Kelly Blue Book, Honda Accord LX 2008 года выпуска в среднем состоянии стоит около 10 000 долларов на частном рынке.Таким образом, независимо от того, продаете ли вы автомобиль или применяете стоимость обмена при следующей покупке, ваша фактическая стоимость владения снижается до 11 817 долларов или 1969 долларов в год. Это экономия 1085 долларов в год и 6508 долларов за шесть лет.

Это экономия 1085 долларов в год и 6508 долларов за шесть лет.

Хотя одним из недостатков покупки автомобиля является необходимость более регулярного технического обслуживания по мере его старения, экономия по сравнению с лизингом должна обеспечить много остатков денежных средств.

Если вы не можете купить автомобиль за наличные и вам нужно финансирование, стоит сравнить цены в Интернете с помощью такого инструмента, как Monevo .Monevo позволяет сравнивать ставки по автокредиту от более чем 30 разных кредиторов, и проверка ставок не повлияет на ваш кредитный рейтинг. Если вы найдете предложение о ссуде, которое соответствует вашему бюджету, вы можете подать заявку онлайн и получить доступ к средствам всего за один рабочий день.

Онлайн-кредиторы — еще одно место, где можно рассмотреть возможность получения ссуды, если вы ищете ставки, соответствующие вашему бюджету. Кредиторы, такие как LightStream , предлагают простые онлайн-приложения и ставки, которые могут быть значительно ниже, чем у традиционных банков. LightStream даже имеет программу повышения ставок, которая предлагает ставки на 10% ниже, чем ссуды от конкурирующих кредиторов.

LightStream даже имеет программу повышения ставок, которая предлагает ставки на 10% ниже, чем ссуды от конкурирующих кредиторов.

Является ли лизинг разумным вариантом?

Вот ужасная правда: для большинства людей аренда не имеет финансового смысла. «Покупка автомобиля почти всегда лучше, чем аренда автомобиля», — подчеркивает Баумейстер.

Есть некоторые исключения для владельцев бизнеса или других лиц, которые могут вычесть определенные расходы на транспортное средство. Для всех остальных аренда автомобиля должна считаться роскошью.

Возьмите машину в аренду, если вы просто любите водить новую машину каждые три года, и цена того стоит.Если вы осведомлены, это нормально — принять сознательное решение потратить на автомобили больше, чем может быть необходимо.

По теме: когда можно тратить деньги

Сводка

Почему покупать намного лучше?

Помимо преимущества владения активом, даже если он обесценился, есть и другие денежные переменные, которые следует учитывать. «Стоимость годовой страховки для арендованного автомобиля обычно выше, чем для приобретенного автомобиля», — говорит Баумейстер.«Также водитель арендованного автомобиля должен заплатить налог на имущество физических лиц. В некоторых штатах налог на личную собственность не взимается с приобретаемого вами автомобиля. Этот налог часто указывается только мелким шрифтом в договоре аренды ».

«Стоимость годовой страховки для арендованного автомобиля обычно выше, чем для приобретенного автомобиля», — говорит Баумейстер.«Также водитель арендованного автомобиля должен заплатить налог на имущество физических лиц. В некоторых штатах налог на личную собственность не взимается с приобретаемого вами автомобиля. Этот налог часто указывается только мелким шрифтом в договоре аренды ».

Независимо от того, какой вариант вы выберете, выбирайте сами. Особенно при покупке: «Точная цена автомобиля может сильно варьироваться в пределах вашего региона страны», — говорит Лав. «Условия аренды или условия векселя тоже могут сильно различаться. Проведите небольшое исследование, чтобы определить ожидаемую цену, а затем посетите дилерский центр, располагающий этой информацией.”

Подробнее:

Если вы ищете машину, Money Under 30 поможет вам на каждом этапе пути:

5 раз, когда вам следует покупать арендованный автомобиль

Вариант выкупа по окончании аренды автомобиля может быть привлекательной возможностью или инструментом для устранения повреждений.

Цена выкупа устанавливается лизинговой компанией в начале вашего договора. Если вы ожидаете дополнительных сборов и штрафов, покупка автомобиля может сократить ваши убытки. Или, если рыночные условия изменились с тех пор, как вы подписали договор аренды и вы легкомысленно управляли автомобилем, вы можете превратить скрытую стоимость вашего автомобиля в реальную экономию.

Теперь, когда вы знаете цифры, наступили моменты, когда вы, возможно, захотите остаться со старыми верующими.

1. Вы намного больше или меньше разрешенного пробега

Большинство договоров аренды заключаются на три года и 36 000 миль. Если вы закончите, вы должны деньги; если у вас меньше денег, вы можете оставить деньги на столе.

«Зачем платить две или три тысячи штрафов за пробег и нечего предъявлять за это?» — говорит Мэтт Джонс, старший редактор по работе с потребителями в Edmunds.com. «Не только это, но и покупка автомобиля сэкономит вам плату за утилизацию», плату за подготовку машины к перепродаже, которая обычно составляет 350-500 долларов.

Но также проверьте свой контракт на предмет платы за опцион на покупку (обычно около 350 долларов США), взимаемой некоторыми лизинговыми компаниями, и учитывайте это при принятии решения.

И наоборот, возвращать машину, на которой вы проехали всего 10 000 миль, когда вы заплатили за 36 000 миль, все равно что вручить дилеру крупный чек. Вместо этого купите машину и используйте ту стоимость, за которую вы заплатили, — говорит Джонс.Или вы можете получить оценку без торгов в CarMax (или у дилера, хотя это может потребовать некоторого торга). Если цифры окажутся в вашу пользу, поскольку автомобиль с недостаточным пробегом стоит больше, чем выкупная цена, агентство выкупит ваш договор аренды и выпишет вам чек на разницу.

2. У вашего автомобиля чрезмерный износ

Если у вашего автомобиля есть ряд неосмотрительных действий — царапины, вмятины или разрывы на обивке — вам могут потребоваться штрафы за чрезмерный износ.Но если вы купите машину, с вас не будет взиматься плата за повреждение или утилизацию, и вы можете исправить неровности и синяки, когда и если захотите, — говорит Пол Мэлони, владелец Car Leasing Concierge.

3. Вы договариваетесь о более низкой цене выкупа

Покупка арендованного автомобиля экономит расходы на доставку и аукционные расходы лизинговой компании. Вот почему в некоторых случаях они звонят и предлагают более низкую цену выкупа, чем указана в контракте. Но Мэлони говорит, что это часто не очень хорошая сделка, поскольку они, скорее всего, предложат розничную цену, тогда как вы должны стремиться покупать ее по оптовой цене.

Чтобы договориться о сниженной цене выкупа, вам необходимо поговорить с менеджером лизинговой компании, который имеет право утверждать более низкие цены. Банки, оформляющие договоры аренды, могут с большей вероятностью вести переговоры, чем финансовые компании автопроизводителей.